以中国在全球化大趋势下的发展与竞争环境为大背景,本报告立足两轮电动车行业,解读中国智造、新能源和未来全球化的科技竞争等趋势推动下两轮电动车行业可以预见的发展方向,以及宏观政策的驱动和影响在当下和未来产生的深刻、深远影响。

以中国在全球化大趋势下的发展与竞争环境为大背景,本报告立足两轮电动车行业,解读中国智造、新能源和未来全球化的科技竞争等趋势推动下两轮电动车行业可以预见的发展方向,以及宏观政策的驱动和影响在当下和未来产生的深刻、深远影响。

时间节点来到十四五末年,2024 年 12 月 31 日正式发布的两轮电动车新国标,将于 2025 年 9 月 1 日正式实施,显示出国家政策的导向更加智能化、科技导向的产品发展方向。传统品牌和产品在新国标推动下必然面对新的挑战,面临转型升级的关键决策和新增长极的关键阶段;新生代品牌正处于机遇和竞争并存的发展格局之中,更需要在发展质量和发展速度中找到最佳相对平衡点。

经历 2018 新国标对行业品牌的洗牌,当前中国两轮电动车行业的头部集中趋势进一步加强,头部品牌中传统品牌与新品牌的竞争、传统品牌与传统品牌的竞争、新品牌与新品牌的竞争,分别在多个维度展开。从资本助力到跨界资源整合,从技术研发投入的竞技到技术变现能力的较量,头部品牌已进入分化竞争的关键阶段。

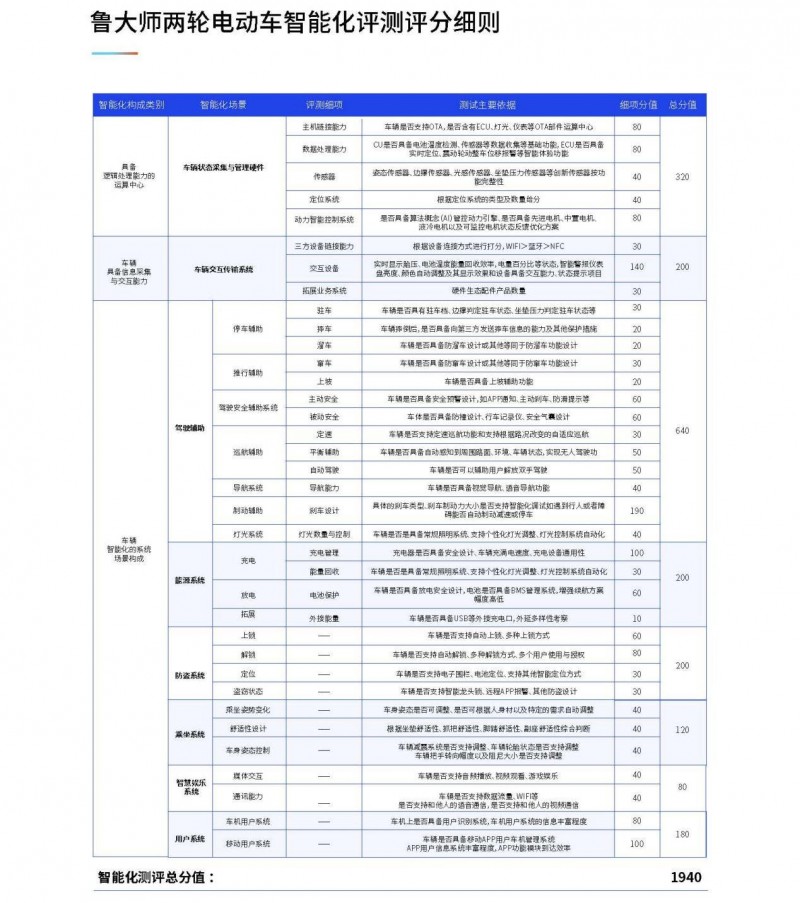

自 2021 年 3 月起,鲁大师持续发布两轮电动车智能化评测报告,累计超过上百款两轮电动车产品,涉及品牌超 20 家,建立并持续完善相关的评测体系。在持续进军两轮电动车智能化评测的基础上,鲁大师通过线上线下多维度深入调研,发布《2024 两轮电动车行业调研报告》。期望通过数据公开及共享,给行业及厂商提供更大的合作平台。

两轮电动车行业发展趋势

政策维度:中国智造政策驱动力增强

从宏观经济、宏观政策来看,全球范围内的能源竞争、智能化竞争,都会间接推动两轮电动行业发展。2024 新国标的影响之下,智能化将成为两轮电动车产业的必然趋势。国家级部委机构发布锂电池用电安全性政策,也将推动两轮电动车行业进一步规范,并加速技术创新。与此同时,以旧换新政策持续促进消费升级,将推动存量市场加快迭代,推动两轮电动行业进一步向智能化方向发展。

从宏观经济、宏观政策来看全球范围内的能源竞争、智能化竞争都会间接推动两轮电动行业发展。能源维度上,将推动两轮电动车行业加速能源转型与技术创新,有利于提升产品质量和安全性。在智能化维度上,中国未来发展的核心竞争力将促使两轮电动车行业加速智能化升级,智能化功能将成为两轮电动车的标配,如无钥匙解锁、手机 APP 互联、远程开锁与钥匙分享、OTA 升级等。

智能化是新国标之下两轮电动车产业的必然趋势

技术迭代与高端化竞争

当前两轮电动车的整体发展来看,技术方面电池技术路线显现出分化趋势,传统固态电池、锂离子电池可能成为差异化竞争的突破口之一,也将推动高端车型价格带上探,推动 4000 元以上产品的市场占比有所提升。2024 新国标政策导向之下,可以看出智能化标配的竞争关键,呈现向北斗定位、动态安全监测等功能聚焦的趋势,这一趋势将推动两轮电动车向智能化、数字化方向发展,为未来车辆管理和服务提供更广阔空间。

行业集中度加速提升

近六年来,国家层面先后发布两次电动自行车新国标,其中,坚持电动自行车作为非机动车分类的政策始终没有改变,而不断调整安全性、智能化的强制标准,在这两次政策驱动之,多数中小厂商因技术及成本门槛已经推出市场,直接推动了当下连瑞安电动车市场头部品牌竞争日益激烈和分化的竞争格局,而在未来,这一格局必将随着全行业智能化水平的发展,进一步分化和扩大。与此同时,也可以看到供应链垂直整合:两轮电动车企业通过参股或并购产业链上的其他企业(如九号收购赛格威),掌控核心部件供应,以期进一步提升其综合竞争力。

绿色循环经济闭环形成

在全球环境发展的宏观局势下,中国在碳达峰上的全球承诺,将推动绿色循环经济进一步完善链路。这一趋势,将推动两轮电动紧密相关的电池回收规模化,政策趋势或将车企自建回收网络,梯次利用(储能、低速车)市场爆发。在此背景下,低碳生产壁垒降低,将创造新的市场机会,使用绿电、再生铝的车企有机会得到政策倾斜(如出口退税优惠)。

全球化与场景细分

出海仍是中国经济在全球化竞争环境下长期主旋律,就近年两轮电动出口数据来看,红利持续得到释放,东南亚市场热度不断上升。而在应用场景侧的需求拉动方面,针对外卖(长续航)、共享(高耐久)、女性用户(轻量化)的定制化设计成竞争焦点。

产业维度:竞争格局沿智能化方向发生改变

两轮电动车主要品牌背后的资本力量及其品牌本身的投资方向,在更深层次影响着两轮电动车产业竞争格局。结合主要品牌 2024H1 财报数据,可以看出头部品牌分化显著、盈利能力差异明显。在「出海」大势之下,两轮电动车出口总体呈现强劲增长态势,东西半球市场「温差」形成鲜明对比,东南亚市场持续升温,欧洲关税持续加码。

2024FY 头部品牌业绩加剧分化:

新生代品牌中,九号公司净利润同比大幅增长 131.08%(13.03 亿元),盈利能力显著提升,成为高增长代表;小牛电动净利润虽然同比增长 28.93%,但仍亏损 1.93 亿元;极核首次公开全年营收数据,同比涨幅高达 414.15%,反应极核品牌正在快速增长。

传统品牌中,爱玛科技保持 5.28%(23.1 亿元)小幅度净利润增长;雅迪虽稳居行业首位,但营收同比下滑 18.77%,净利润同比大幅下滑 46.83%;新日股份于 2025 年 1 月 18 日发布业绩预减公告显示,2024 年净利润预计下滑约 70%,成为传统阵营中净利润下滑最为严重的品牌。

在营收数据的背后,显现的正是头部品牌竞争的显著分化:雅迪、爱玛等传统头部品牌仍然保持较大体量,但利润增长动力不足;据 iMedia Research(艾媒咨询)2024 年 8 月完成的中国智能电动车市场研究比对调研结果显示,2022-2023 年中国智能电动车市场全渠道销量(台)占比排名统计中,九号电动连续两年智能电动车全国销量第一(中国大陆地区不含港澳台)。该阶段头部品牌的财报数据背后显现的正是传统品牌与新生代品牌之间的市场竞争分化趋势。

2025 年,中国电动车行业迎来关键转折点⸺智能化竞争全面升级。随着 AI 大模型 DeepSeek 的异军突起,九号、小牛、雅迪、台铃等头部品牌纷纷宣布接入这一技术,这意味着行业变革的底层逻辑已悄然改变,从拼价格、拼续航的「硬件内卷」,转向以 AI 为核心的「智能化突围」,这一动向展现了两轮电动车品牌在智能化领域的积极探索。

然而,对于真实的市场需求而言,真正实用、便捷、高效的智能功能,对消费者更具价值。消费者所期待的智能化体验,最终仍体现在日常骑行场景、使用便捷性与舒适度等方面。对两轮电动车品牌而言,如何将智能化技术与实际需求紧密结合,是更为重要的竞争要素。

消费维度:消费偏好向智能化明显倾斜

从整个市场消费结构性来看,大众在消费上的结构性正在随着科技技术的全面应用和普及发生变化,消费者更愿意购买智能化消费品、更愿意为智能化支付更高价格。消费者对两轮电动车的需求,不再局限于单一的交通工具,而呈现多样化、高端化趋势,用车场景拓展至休闲趣玩等个性场景。

两轮电动车技术研发方向

技术研发整体趋势

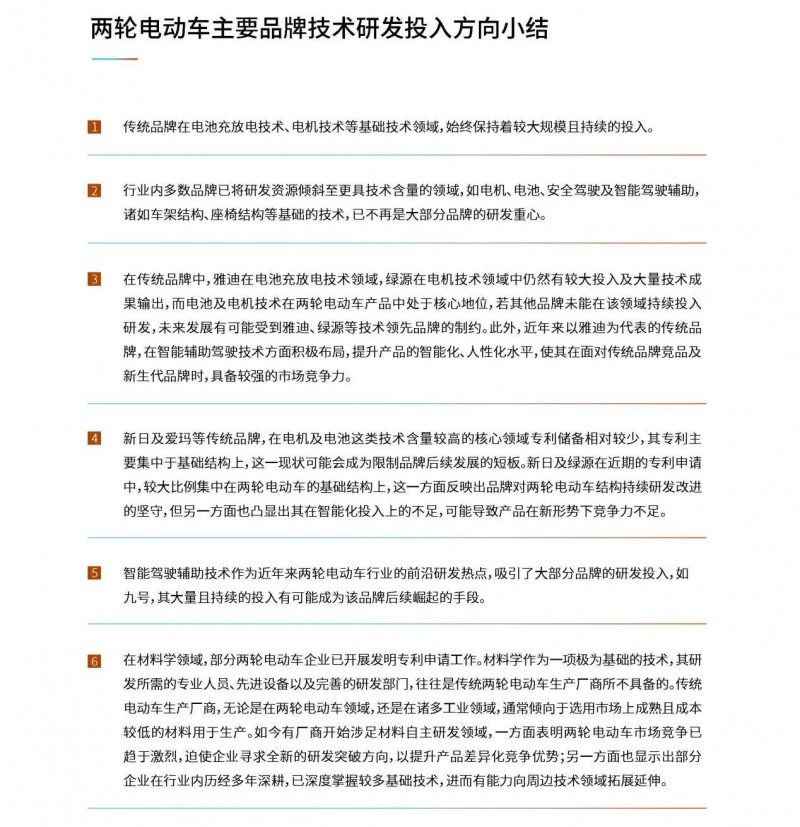

本报告基于两轮电动车主要品牌(涉及 8 个品牌 44 家企业主体)的专利申请数据评估,研究各品牌的技术储备,同时,通过 2015 至 2024 年的专利技术申请数据,研判各品牌在两轮电动车领域的技术研发投入趋势。

专利总量

在专利申请总量方面,传统大品牌基于创立时间更长和长期的积累,申请量较大;传统品牌中,虽然一部分品牌在申请规模上不及头部品牌,但专利数量也较为可观;新生代品牌中,小牛的专利申请量相对较少;而九号在研发领域投入力度较大,专利申请数量上较为可观。

近十年技术投入趋势

两轮电动车各品牌的专利申请量在近年来普遍呈大幅增长趋势,由此可见专利在本行业的重要性日益提升,也表明电动两轮车品牌车企的知识产权保护意识正不断增强;雅迪、九号、爱玛三家企业在近年来持续保持较高的专利申请量。

专利质量

从专利质量维度来看,当前两轮电动车行业整体的发明专利占比较低,反映行业的高精尖技术储备不足,其中九号电动技术优势聚焦软件开发、智能辅助驾驶,因此发明专利相对其他品牌占比较高;多数品牌拥有较多实用新型专利,而实用新型专利作为一种具备实用性但价值低于发明专利的专利类型,反映出大部分品牌较多技术是基于现有技术的较小改进;此外,多数品牌外观专利占比突出,反映出消费者在产品选购过程中对产品外形、结构及色彩的较为关注,也展现出本行业产品在外观设计方面推陈出新的速度较快。

专利有效性

在专利有效性方面,行业内大部分品牌的有效专利占比较高,说明专利对于本行业较为重要;传统品牌专利中有较大部分专利为无效专利,这至少包括两种情况,一是获权后主动放弃,二是年限到期自然失去权力;新生代品牌例如极核有较多专利为在审中,可以反映出近期该品牌有较多专利申请,后续授权后该品牌的市场竞争力或将进一步提升。

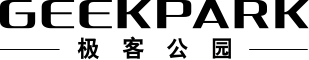

雅迪近期重点研发方向

在 15 项近期专利中,有 7 项为智能驾驶辅助、2 项为基础结构、3 项为电机技术、3 项为电池及充电器。

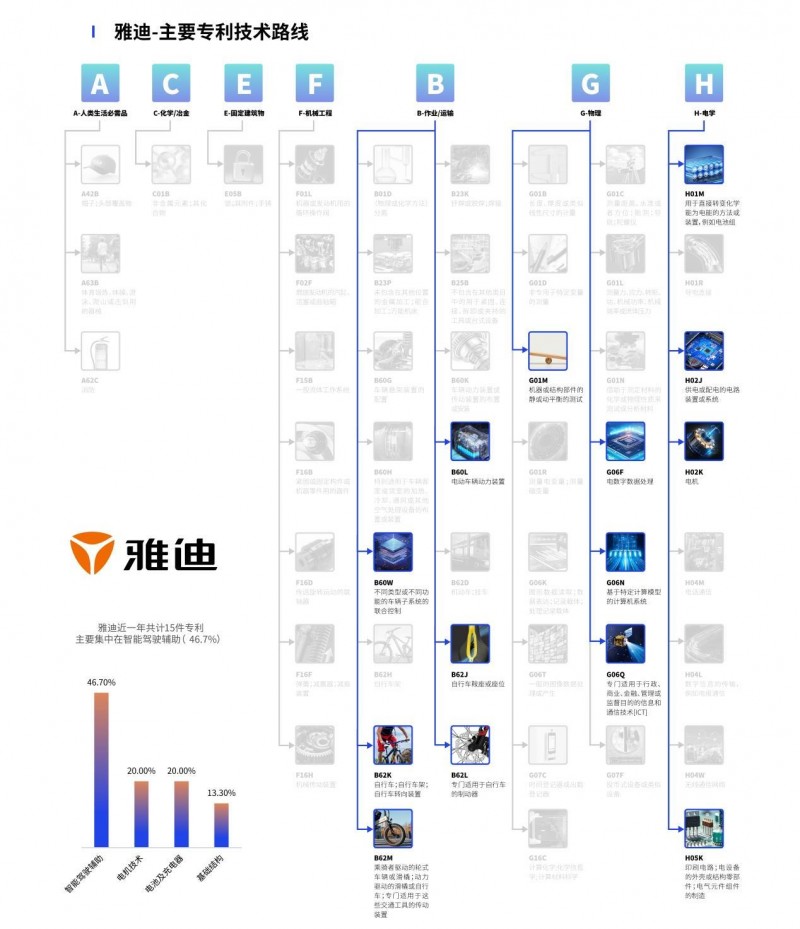

爱玛近期重点研发方向

在 10 项近期专利中,有 1 项为智能驾驶辅助、6 项为基础结构、2 项为电池及充电器、1 项为材料技术。

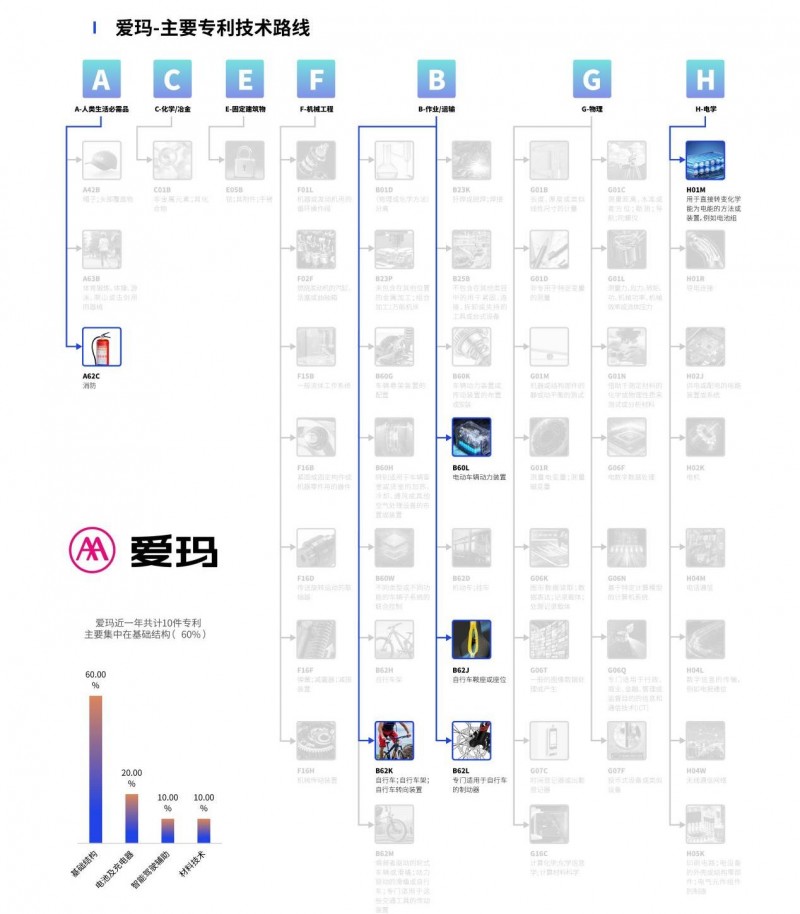

九号近期重点研发方向

在 15 项近期专利中,有 8 项为智能驾驶辅助、4 项为基础结构、2 项为电池及充电器、1 项为材料技术。

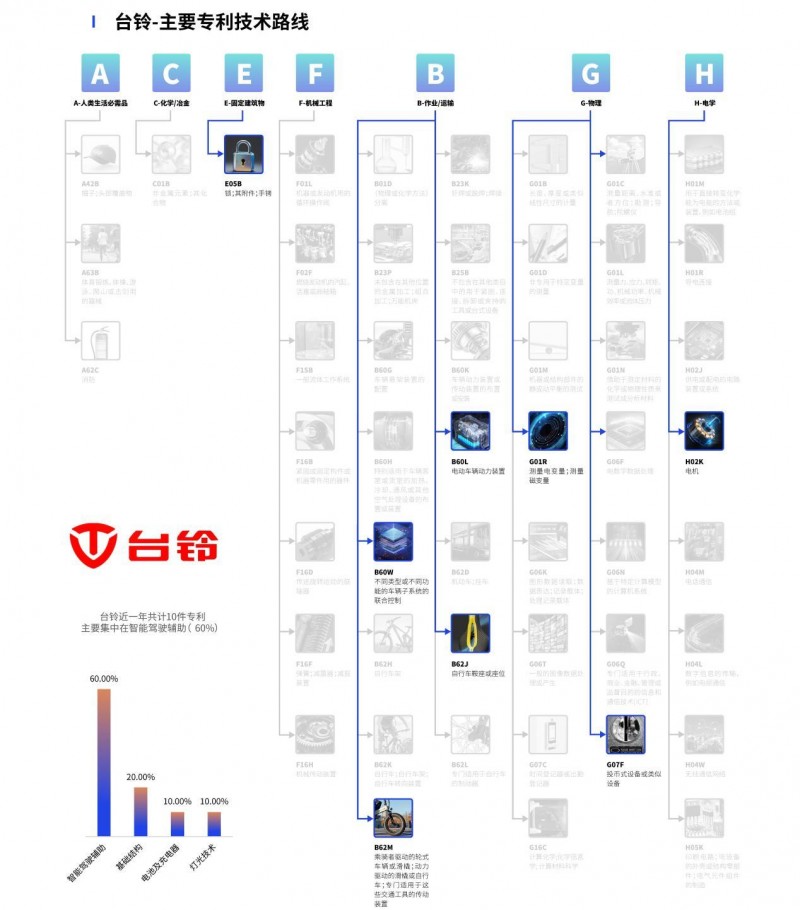

台铃近期重点研发方向

在 10 项近期专利中,有 6 项为智能驾驶辅助、2 项为基础结构、1 项为电池及充电器、1 项为灯光技术。

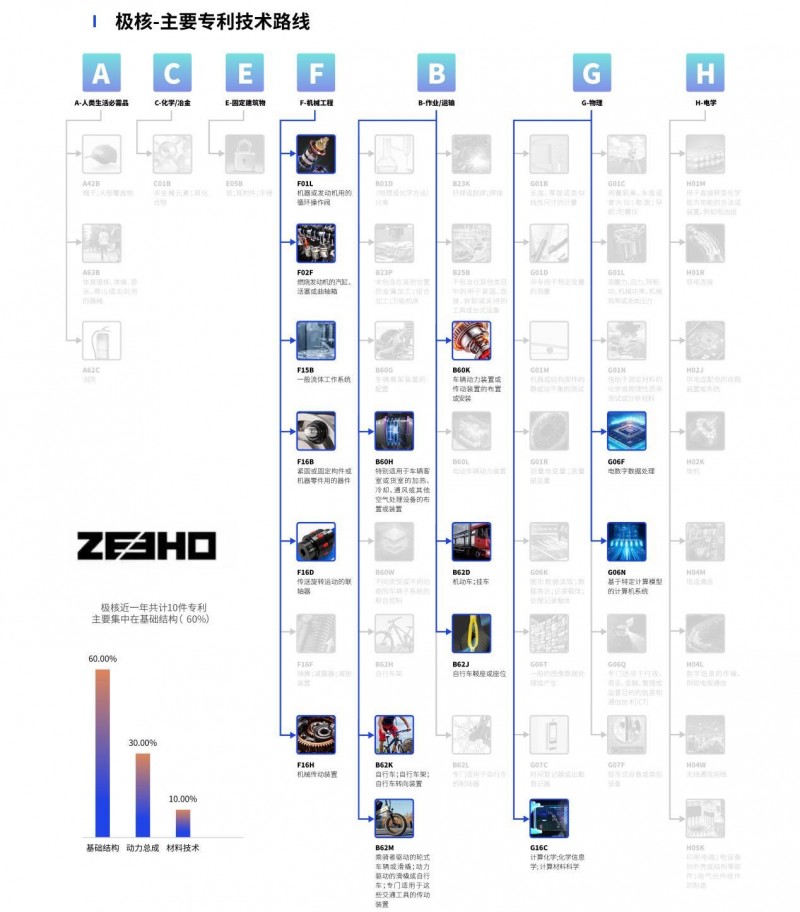

极核近期重点研发方向

在 10 项近期专利中,有 6 项为基础结构、3 项为动力总成、1 项为材料技术。

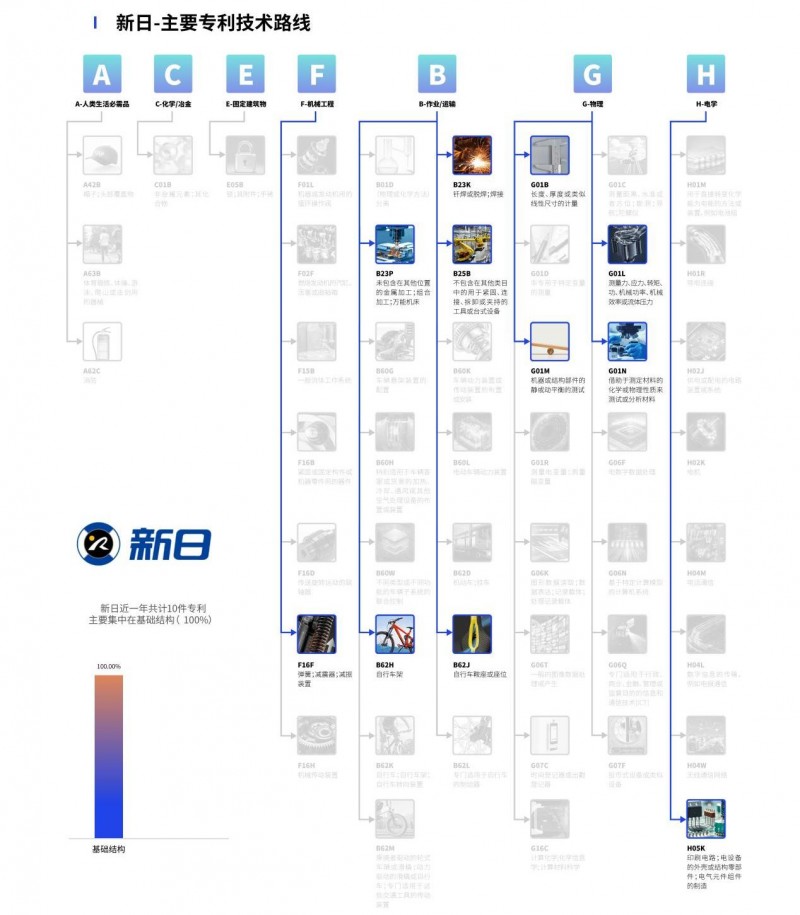

新日近期重点研发方向

在 10 项近期专利中,10 项全部为基础结构。

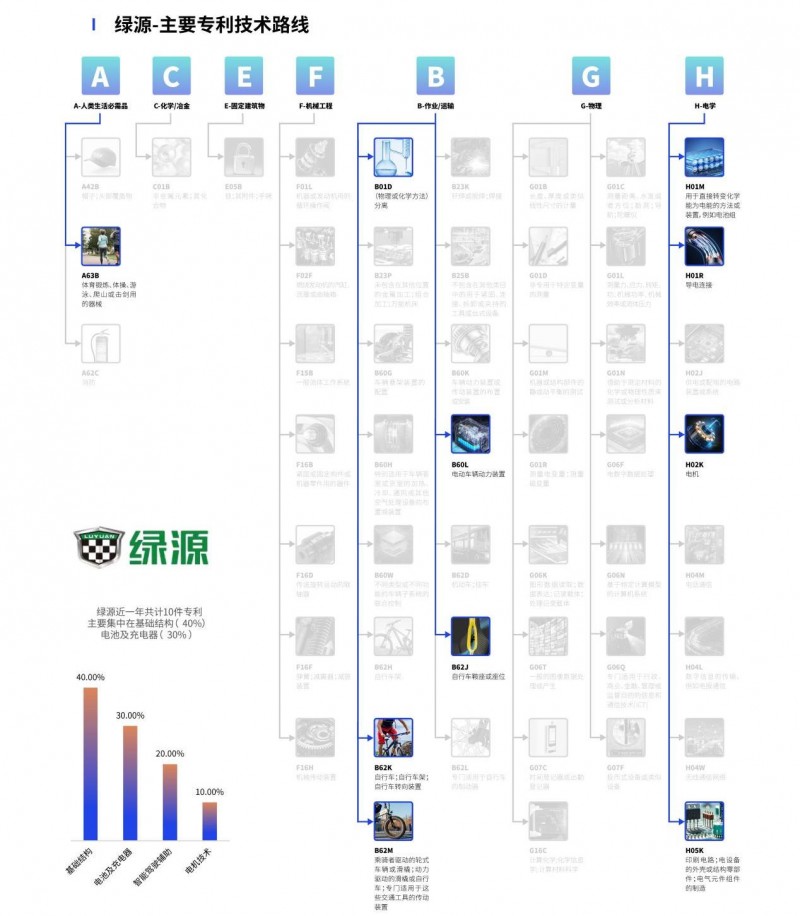

绿源近期重点研发方向

在 10 项近期专利中,有 2 项为智能驾驶辅助、4 项为基础结构、3 项为电池及充电器、1 项为电机技术。

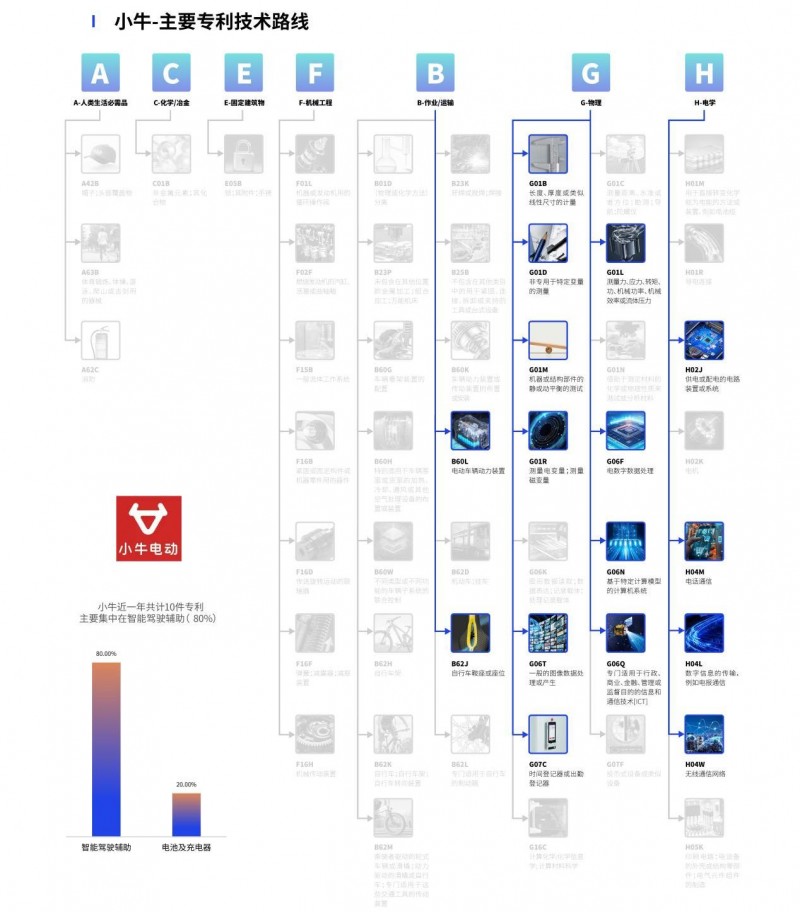

小牛近期重点研发方向

在 10 项近期专利中,有 8 项为智能驾驶辅助、2 项为电池及充电器。

两轮电动车智能化评测分值

智能化行业趋势:智能化处于过渡期,智能化水平将稳步提升,乘坐系统优化提升明显

对比 2023 年度,2024 年 8 大系统总分降低 2.6%。其中车辆交互传输系统、乘坐系统有较大幅度的分值上涨,代表行业整体在交互设备、三方设备链接能力、拓展业务系统、姿态变化、舒适型设计、车身姿态控制等方面的智能化程度有质的提升。

结合行业整体趋势的研判和技术研发方向数据分析,两轮电动车的智能化水平仍将持续提升,品牌对智能化的投入、市场对智能化的关注也在不断增加。未来,随着新国标的正式实施和智能化技术的进一步成熟,加之消费者对智能化的需求日益增多,两轮电动车的智能化水平有望继续提高,为消费者提供更加智能、便捷的出行体验。

九号电动连续四年智能化测评平均分值第一

整体来看,九号、极核、小牛等新生代品牌智能化水平较高,其中九号在智能化评测中表现出色;小牛在智能化方面也有一定表现,但与九号相比还有一定的提升空间;极核作为新入场品牌,其入围测试数据库排名前 50% 的车型主要集中在中高端产品,因此得分较高。自 2020 年起,九号连续四年在鲁大师数据实验室两轮电动车智能化评测中平均分值第一,显示出近年来九号在智能化技术方面持续保持领先地位。

在各个评测维度中,九号均引领两轮电动车智能化水平表现,8 项排名均在首位;小牛在车辆交互传输系统、能源系统、防盗系统、智慧娱乐系统、用户系统多个维度紧密追赶九号,智能化水平高于传统品牌;新入场的「玩家」极核在车辆状态采集于管理硬件、车辆交互传输系统、驾驶辅助、能源系统、防盗系统、乘坐系统、用户系统等维度排名均在前三,表现亮眼;传统品牌总体上排名中后,其中雅迪、台铃、爱玛整体排名较为居中,新日在 6 个维度排名均为最末。

九号智能化评测分值概览:智慧娱乐系统、驾驶辅助、处理运算中心优势显著,整体智能化程度最高。

极核智能化评测分值概览:乘坐系统、车辆状态采集与管理硬件优于 8 大品牌平均值,处理运算中心优势显著,整体智能化程度较高。

小牛智能化评测分值概览:智慧娱乐系统、防盗系统优于 8 大品牌平均值,处理运算中心优势显著,整体智能化程度较高。

台铃智能化评测分值概览:用户系统、防盗系统、能源系统智能化相对较好,整体智能化水平较优秀。

雅迪智能化评测分值概览:能源系统、驾驶辅助智能化相对出色,仍存在进步空间。

爱玛智能化评测分值概览:能源系统、车辆交互系统智能化相对出色,产品智能化提升空间大。

绿源智能化评测分值概览:能源系统、驾驶辅助系统智能化相对出色,产品智能化提升空间大。

新日智能化评测分值概览:产品相对传统,无显著智能化优势,整体智能化程度较低。

从 2024 度智能化评分横比图表可见,九号、极核、小牛三个新生代品牌的智能化水平均不同程度地高于各品牌平均值,其中九号的智能化评分远远超过其他七个品牌,在智能化娱乐系统有非常强势的领先。传统品牌整体智能化水平落后于各品牌平均值,也反映了传统品牌在智能化水平方面尚未达到市场平均水平,未来的主要品牌竞争格局或将进一步加剧分化。

整体来看,两轮电动车主要品牌在车辆状态采集与管理硬件、驾驶辅助、用户系统、智慧娱

乐系统等方面,仍具进一步提升空间,智能化的差异性优势,让品牌带给消费者更智能的

实用体验,帮助企业巩固竞争实力,或实现弯道超车。

两轮电动车线下销量数据调研

2024 年度两轮电动车主要品牌的线下销售数据显示:

中低端价格带雅迪、爱玛销量领先线下市场,4000 元以下的中低端价格带上,雅迪与爱玛的销量较高,其中雅迪领先于其他品牌,占据该价格带相对较大的市场份额。

高端价格带(智能化程度较高)九号销量第一

4000 元以上的高端价格带主要竞争点在于智能化程度,在此价格带的线下市场,九号的销量显著高于其他品牌;雅迪在该价格段同样取得了相对较高的销量,是传统品牌在高端价格带较为具备竞争力的品牌。鲁大师数据实验室调研结果显示,九号已连续两年(2023 年、2024 年)在 4000 元以上价格带销量第一,显示九号在该价位带市场占有率的持续领先。

两轮电动车主要品牌线下销量数据调研小结

线下销售数据显示,4000 元以下的中低端价格带,雅迪与爱玛的销量较高,其中雅迪领先于其他品牌,占据此价格带上相对较大的市场份额。4000 元以上的高端价格带,九号的销量显著高于其他品牌,雅迪在该价格段同样取得了相对较高的销量,显示出其在高端市场也具备一定竞争力。综合各价格段的线下销售数据,雅迪在高、低价格区间均有良好表现,能够较好地覆盖不同消费层次的需求;九号连续三年智能电动车销量第一,其在高端价格带(智能化程度较高的产品)的竞争力是当前市场其他品牌尚不具备的。

结合 21 个城市的各品牌销售数据来看,主要品牌在深圳、广州、上海、东莞整体销量最高,深圳、广州两地线下销量远超过其他地区,这两地整体经济发展阶段、经济体量、流动人口基数有一定的关系;九号、小牛、雅迪、爱玛等主要两轮电动车品牌线下销量 TOP3 城市多集中于北京、上海、广州、深圳等一线发达城市,反映这些城市和地区的消费者更加偏好这些品牌,也间接反映品牌在这些城市的传播推广、线下销售渠道等维度投入更多。

来源:互联网