「我们的重点是在于增长而不是盈利。」

美团点评整体盈利了。

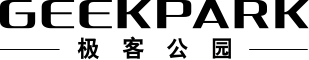

8 月 23 日晚间,港股闭市后,美团点评如期发布了二季度财报。财报数据显示,今年第二季度美团点评实现盈利 8.76 亿元,其中营业收入 227 亿元,同比增长 50.6%,毛利总额达79亿元,总交易金额同比增长 28.7% 至 1592 亿元。这一表现远远高于市场预期——美团本季度会亏损 14.5 亿元。

美团的增长甚至盈利并不在意料之外。极客公园在一季度美团财报的报道中曾经分析过,2019 年,美团的主基调是「冬天来了,需要修炼内功」。从二季度的数据来看,过去一段时间里美团仍然是从「理性」出发,逐步缩小新业务带来的亏损,继续稳扎稳打提升,提升业务毛利率和变现率。

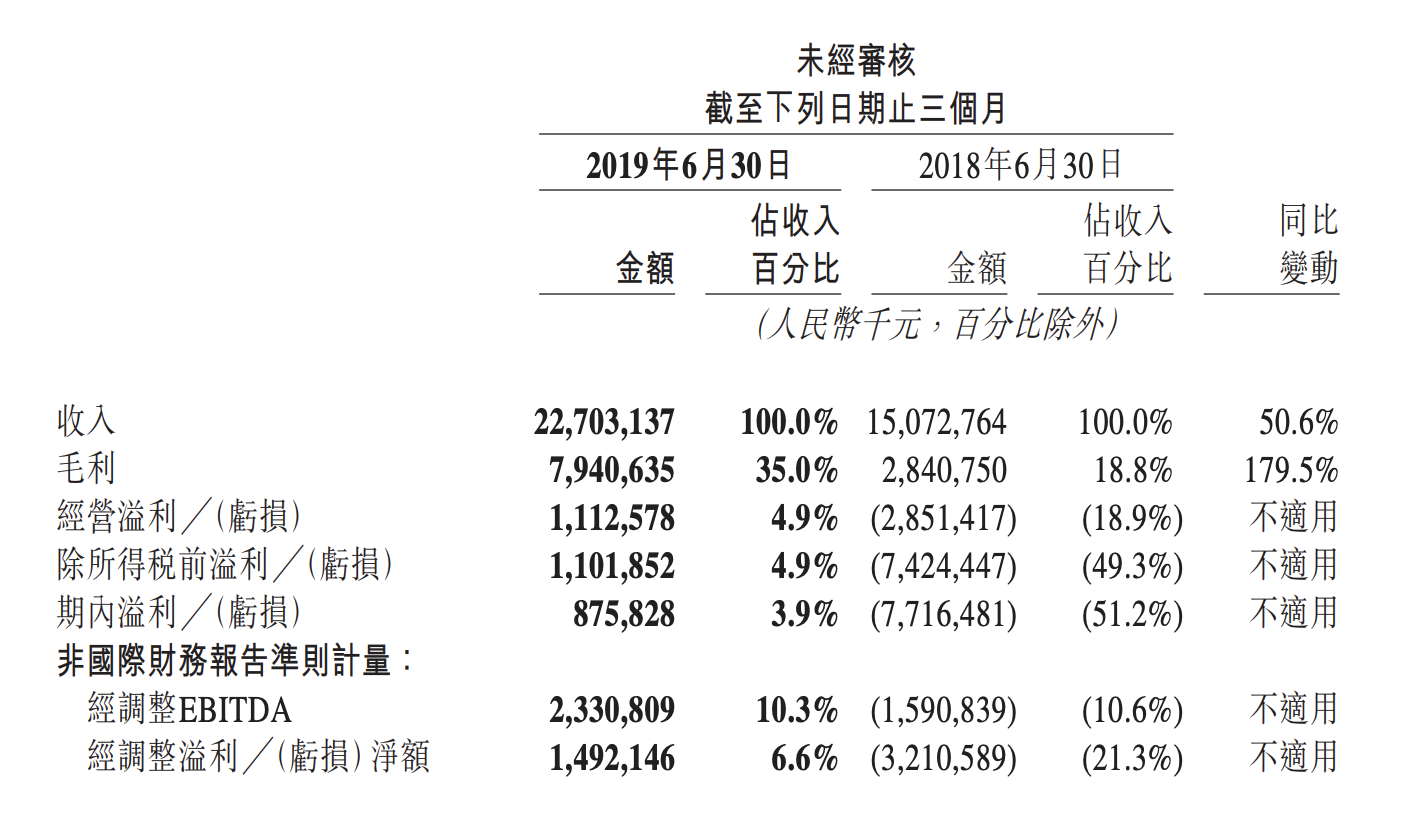

总体来看,二季度,美团点评盈利主要得益于新业务及其他收入的亏损减少和外卖业务的持续发力。另外,对毛利率和变现率的重视也是促使变化发生的重要原因,除到店、酒店及旅游的毛利率微幅下降外,外卖和新业务的毛利率都大幅提升。二截至 2019 年 6 月 30 日止三个月,公司整体变现率由 2018 年同期的 12.2% 升至 14.3%。

整体向好的财报数字都在证明,「在面对不确定的宏观环境和市场竞争的时候,(美团点评)能够更好地平衡增长与盈利之间的关系。」

综合二季度美团在业务调整的新闻动向和财报来看,美团在新业务上投注的精力要比传统业务更多。其中,新零售业务上,美团推出了美团买菜,开始了在生鲜菜品新零售的又一次「试一试」;在曾经带来巨量亏损的共享单车业务中,则采取减少新车投放,并计划对共享单车进行调价;除了常规的投入,美团还在加强深入在餐饮供应链侧的投入,财报中将餐饮管理系统;目前美团还在地图服务和内部的组织能力建设上继续发力。

另外,虽然二季度整体盈利,但美团接下来将继续以增长为重而非盈利。陈少晖在财报会议上向分析师强调,「我们的重点是在于增长而不是盈利。」以下为美团财报详解:

外卖业务继续立功,且环比增速比对手更快

第二季度美团餐饮外卖业务收入较 2018 年同期的 89 亿元同比增长 44.2% 至 128.45 亿元。与之相比,阿里巴巴财报显示,饿了么+口碑组成的「当地消费者服务」收入为 61.8 亿元,相比之下,美团外卖业务收入是饿了么+口碑收入的两倍多。

看起来,在这场竞争中,美团仍然保持着一定的优势。美团从 2018 年第四季度到 2019 年第二季度的收入分别约为 110.06 亿、107.06 亿、128 亿;饿了么+口碑的组合从 2018 年第四季度到 2019 年第二季度,收入分别约为 51.59 亿、52.66 亿、61.8 亿;虽然双方二季度较上季度业务增长迅速不过,从环比来看,美团二季度较上季度增长了约 19.98%,阿里方则增长了约 17.36%。

在财报发布后的财报会议中,王兴在回复分析师称,「我们会继续提高服务质量和经营效率,继续在能够产生更高的 ROI(投资回报率)的领域做投资,拉动增长。通过以上措施,市场份额自然会提高。」

美团官方将外卖业务的提升主要归结于季节性影响和配送网络效率的提升。其中,餐饮外卖业务的毛利率这一关键数字环比增长 7.9 %,主要由于季节性影响,即在运力较为充足且良好的天气条件下,公司花费较少骑手激励;配送网络效率及增加在线营销服务也为毛利率的提升做出了贡献。

较去年同期相比,外卖业务的毛利率也提升了 6.5%,美团方面将原因归结为利用规模经济效益提高配送网络效率及扩大向商家提供的服务类别(包括在线营销服务)。

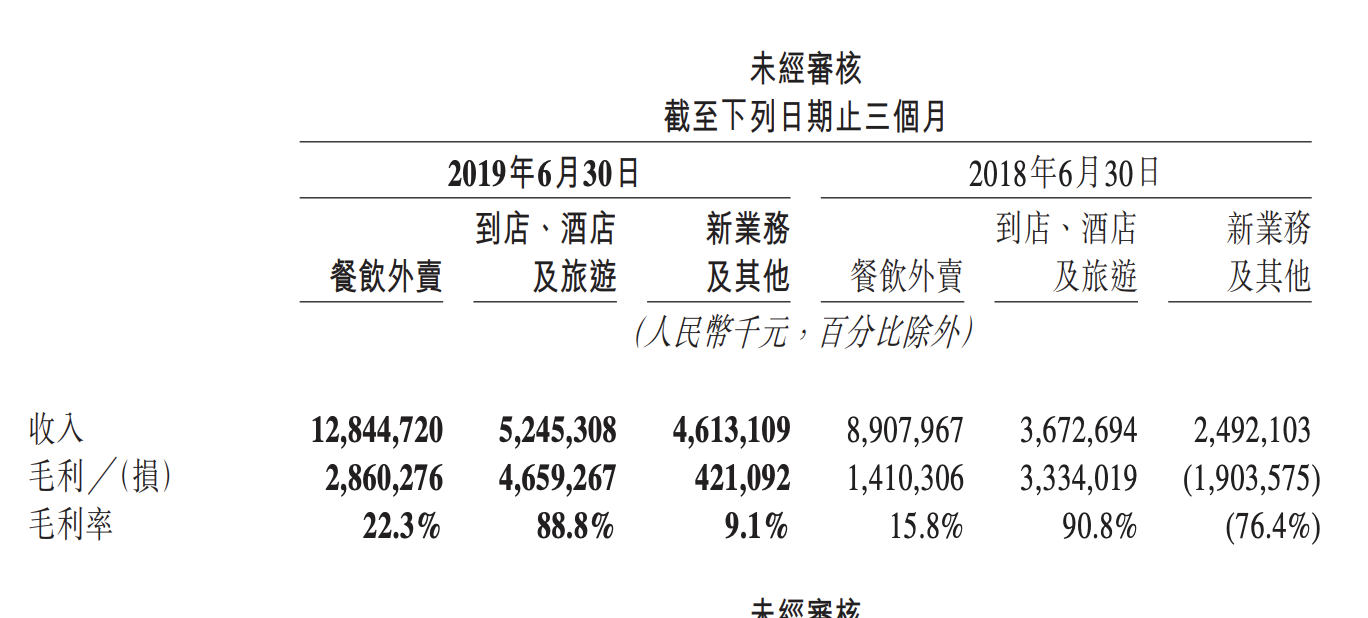

从财报数据来看,伴随着在供应端的发力,外卖的收入来源已经发生了较为明显的改变。数据显示,与去年同期相比,佣金占比已从 73.5% 下降到 68%;与之对应的则是,针对 B 端商家的营销服务和产品服务(餐饮供应链、小额贷款)收入占比得到了提升。其中在线营销服务占比来源从 13.9% 上升至 16%;在线营销服务及销售从 12.6% 升至 16%。

从成本分布上来看,外卖的销售成本占总销售成本与外卖占总收入比例十分接近。其中,外卖骑手的费用仍然是美团点评的成本去向大头。本季度美团外卖业务销售成本大约 100 亿元,其中骑手成本大约占去 92.73 亿元。

新业务及其他:开源增营收,节流抑亏损

新业务及其他的表现是此次美团直接扭亏为盈的关键影响因素,且并非以影响业务营收作为代价。2019 年二季度,新业务及其他收入由 2018 年同期的 25 亿元增长 85.1% 至 46 亿元,整体毛利实现 4.2 亿元,由负值转为正值。新业务及其他的毛利率为9.1%,去年同期为亏损76.4%。

其中,财报资料显示,该板块销售及营销开支占总收入的百分比由 2018 年同期的 25.7%,及截至 2019 年 3 月 31 日止三个月的 19.3%,降至 18.3%。美团将原因归结于公司们进一步加强了所有业务分部的经营杠杆及优化了品牌及营销支出所致。

(图 |视觉中国)

新业务本季度表现主要得益于美团点评的「开源节流」。在投入较大、亏损较严重的共享单车和网约车领域,美团采取了节流的方式。对于共享单车,本季度,美团处理部分废旧单车,且并未投放大量单车令折旧大幅减少。对于共享单车,则新上线了聚合模式,部分取代了过去自营的沉重模式。

在开源方面,美团过去早早入局的餐饮管理系统进一步为美团带来正向影响。在财报会议上,王兴还进一步表达了继续改善 RMS(资源管理系统)的重视,「比如在外卖业务上,我们在前半年投资了商家、商品种类、服务质量、经营能力和团队结构,因为有一个好的团队才能做好业务。」

但需要注意的是,由于美团在新零售业务上的尝试和对共享单车的涨价计划,新业务仍然是美团业务板块中确定性不高的一部分。

到店、酒店及旅游继续稳步前进

到店、酒店及旅游是美团传统业务中最稳定的一块,本季度这块业务同样对美团业务的整体表现做出了不小贡献。据美团 CFO 陈少晖在财报会议上介绍,「美团会继续投资酒店业务,使一二线城市和下沉市场的酒店间夜数不断上升。」

从财报数据来看,到店、酒店及旅游业务的交易金额由 2018 年同期的 425 亿元增长 20.7% 至截至 2019 年 6 月 30 日止三个月的 513 亿元,同时变现率由 8.6% 升至 10.2%。

其中到店、酒店及旅游业务收入由 2018 年同期的 37 亿元增长 42.8% 至截至 2019 年 6 月 30 日止三个月的 52 亿元。

不过,到店、酒店及旅游业务毛利由 2018 年同期的 33 亿元增至截至 2019 年 6 月 30 日止三个月的 47 亿元,而毛利率则由 90.8% 轻微下降至 88.8%。美团点评方面指出,这主要由于数据库改进项目导致物业、厂房及设备折旧以及带宽及服务器托管费增加以及增加网络流量成本以支持在线营销收入增长。

用户和交易额大盘持续增长

二季度财报数据显示,在吸引用户和提升平台能力上,美团仍然保持着良好的增长势能。比如,美团点评的总交易金额由 2018 年同期的 1237 亿元增长 28.7% 至 1592 亿元。

另外,过去一年,美团点评平台的年度交易用户数量由较 2018 年同期的 3.57 亿增长 18.4% 至 4.23 亿。交易用户平均每年交易笔数由截至 2018 年二季度同期的 21.4 笔增长至 25.5 笔。年度活跃商家数目由截至 2018 年二季度的 510 万增长 16.2% 至 590 万。

责任编辑:卧虫

图片来源:美团点评、视觉中国